دهکده دانش و فناوری با تمرکز بر فناوری های نو برای رشد و توسعه کسب و کارها راه حلهای نرم افزاری با صرفه اقتصادی ارائه می کند.

[ad_1]

دادههای تازه نشان میدهد که سرمایهگذاران بایننس کوین احساسات ضدونقیضی درمورد قیمت این ارز دیجیتال دارند. الزامیشدن احراز هویت در بایننس باعث شده تا عدهای نسبت به آینده این صرافی دچار تردید شوند، با این حال همچنان برخی از سرمایهگذاران درباره قیمت بایننس کوین احساسات صعودی دارند.

به گزارش کوین تلگراف، قیمت ارز دیجیتال بایننس کوین در ۲ هفته گذشته ۳۰ درصد افزایش یافته است و به نظر میرسد چهارمین ارز بازار در تلاش است تا از مقاومت ۴۵۰ دلاری عبور کند. این مقاومت دقیقاً در همان سطح اوج قیمتی ماه ژوئن (خرداد) است که در ادامه با اصلاحی ۴۸ درصدی مواجه شد و قیمت تا ۲۲۵ دلار سقوط کرد.

مقایسه موقعیت فعلی بایننس کوین با موارد قبلی، نشان میدهد که همچنان دلایلی وجود دارد که سرمایهگذاران بخواهند به عملکرد این ارز دیجیتال شک داشته باشند، بهویژه اینکه سولانا، پلتفرم مبتنی بر قراردادهای هوشمند که با بایننس رقابت دارد، در ۱۸ اوت (۲۷ مرداد) اوج تاریخی جدیدی را ثبت کرد.

رشد قیمت سولانا تا حدودی مربوط به جمعآوری سرمایه ۷۰ میلیون دلاری برای حمایت از مانگو مارکتز (Mango Markets)، صرافی غیرمتمرکز فعال در شبکه سولانا و راهاندازی یک پروژه پرطرفدار در حوزه توکنهای غیرمثلی (NFT) است.

پس از آنکه بایننس در ۱۶ ژوییه (۲۵ تیر) بهطور ناگهانی اعلام کرد که قصد دارد معاملات توکنهای سهام را متوقف کند، قیمت بایننس کوین کاهش یافت و این نگرانی برای سرمایهگذاران به وجود آمد که مبادا فشارهای نهادهای نظارتی مانع رشد این صرافی شود.

اواخر ژوییه (تیر) با توقف معاملات مشتقه در برخی از کشورهای اروپایی و هنگکنگ، نگرانی سرمایهگذاران بایننس کوین افزایش یافت. بانک مرکزی هلند هم در ۱۸ اوت (۲۸ مرداد) و پس از آنکه متوجه شد بایننس به شهروندان این کشور خدمات ارز دیجیتال ارائه میدهد، به این صرافی اخطار داد. مقامات هلندی گفته بودند که بایننس فعالیتهای خود را با قوانین مربوط به مبارزه با پولشویی و جلوگیری از تأمین مالی تروریست تطبیق نداده است.

بایننس چند روز پیش هم در وبسایت رسمی خود اعلام کرد که از این پس کاربران برای استفاده از امکانات این صرافی ملزم به تکمیل مراحل احراز هویت سطح متوسط (Intermediate) هستند. بهگفته بایننس کاربرانی که مراحل احراز هویت را پشت سر نگذاشته باشند، تنها قادر خواهند بود ارزهای دیجیتال خود را برداشت کنند و به کیف پول دیگری انتقال دهند. این موضوع طبیعتاً باعث میشود آن دسته از معاملهگرانی که بهدلیل تحریمها شرایط احراز هویت در بایننس را ندارند، سرمایه خود را از این صرافی خارج کنند؛ مسئلهای که میتواند حجم معاملات بایننس را تحت تأثیر قرار دهد.

همچنین بخوانید: پایان کار معاملهگران ایرانی در بایننس؛ مقصد بعدی کجاست؟

بررسی دادههای معاملات مشتقه روش خوبی برای تشخیص موقعیت نهنگها و معاملهگران حرفهای در بازار بایننس کوین است.

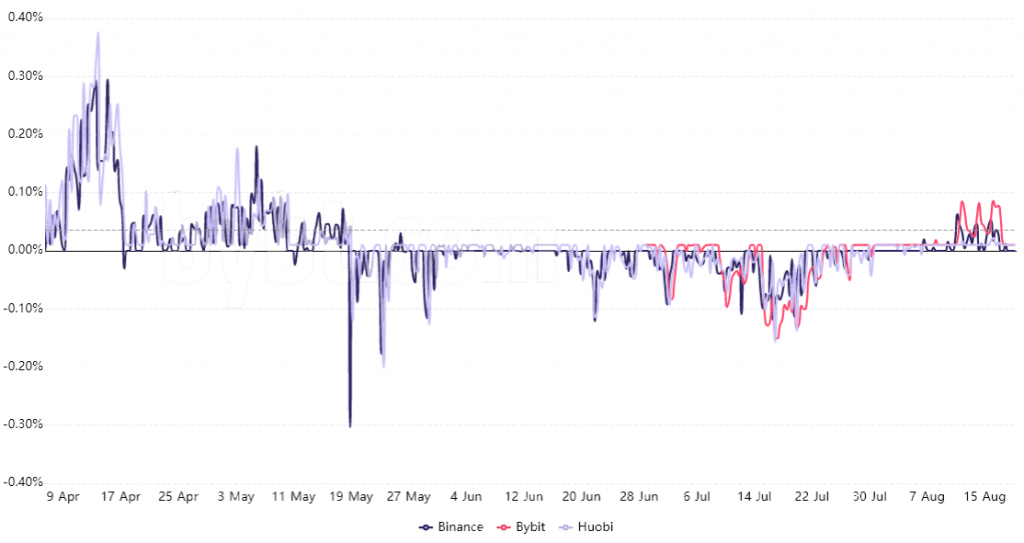

با اینکه قراردادهای خرید و فروش بازار معاملات آتی (Futures) همواره مطابقت دارند، اهرم یا ضریب آنها ممکن است با یکدیگر متفاوت باشد. بنابراین با بررسی نرخ تأمین سرمایه (Funding Rate) قراردادهای دائمی میتوان مشخص کرد که موقعیت سرمایهگذاران تا چه حد صعودی یا نزولی است.

اصطلاح نرخ تأمین سرمایه در بازار قراردادهای آتی به مقدار کارمزدی اشاره دارد که دارندگان قراردادهای لانگ (آنهایی که معتقدند قیمت افزایش پیدا میکند) و دارندگان قراردادهای شورت (آنهایی که معتقدند قیمت کاهش پیدا میکند) باید به یکدیگر پرداخت کنند تا بازار در تعادل باشد. قراردادهای دائمی هم دستهای از قراردادهای مشتقه هستند که تاریخ انقضا ندارند.

صرافیهایی که بازار مشتقه دارند از سرمایهگذارانی که خواستار اهرم بیشتر هستند کارمزد دریافت میکنند و آن را در اختیار طرف مقابل قرار میدهند. این کارمزد معمولاً هر ۸ ساعت یکبار محاسبه میشود، با این حال برخی از صرافیها مانند افتیایکس (FTX) نرخ تأمین سرمایه خود را ساعتی تغییر میدهند.

در بازارهای خنثی نرخ تأمین سرمایه بین صفر تا ۰.۰۳ درصد متغیر است. این رقم برابر با نرخ تأمین سرمایه هفتگی ۰.۶ درصد است و نشان میدهد این دارندگانِ قراردادهای لانگ هستند که کارمزد میپردازند.

بین ۱۱ تا ۱۷ اوت (۲۰ تا ۲۶ مرداد) روند تغییرات نرخ تأمین سرمایه تا حدودی صعودی شد و به ۰.۱۰ درصد رسید، اخیراً اما این روند معکوس شده و نرخ تأمین سرمایه به نزدیکی صفر رسیده است. با این حال سقوط روزهای اخیر با روند نزولی اواخر ژوییه (تیر) که نرخ تأمین سرمایه را به زیر صفر و منفی ۰.۱۵ درصد رسانده بود کاملاً متفاوت است، چراکه تغییرات اخیر اعتماد معاملهگران بازارهای اهرمدار را از بین نمیبرد.

برای پی بردن به این موضوع که آیا این دادهها نکات خاصی را درمورد قراردادهای دائمی منعکس میکنند یا خیر، باید اضافهارزش یا همان پریمیوم (Premium) قراردادهای آتی سهماهه بایننس کوین را مورد بررسی قرار دهیم. گفتنی است که پریمیوم اختلاف قیمت قراردادهای آتی و بازارهای آنی را اندازهگیری میکند.

معاملهگران خرد معمولاً بهدلیل سختی محاسبه پریمیوم قراردادهای آتی و یا تغییر دستی پوزیشنهای نزدیک به انقضا، از قراردادهای سهماهه صرف نظر میکنند. در ابزارهای سرمایهگذاری که تاریخ انقضا مشخصی دارند، برخلاف قراردادهای دائمی، نرخ تأمین سرمایه بازار را تعدیل نمیکند. در نتیجه نبود تعادل در تقاضا باعث شکلگیری اختلاف قیمت بین قراردادهای آتی و بازارهای آنی میشود.

پریمیوم در بازارهای خنثی بین ۰.۲ تا ۱ درصد متغیر است و منفیشدن این شاخص نشاندهنده یک پدیده نزولی است که در علم اقتصاد از آن با عنوان «وارونگی» یاد میشود.

دادهها نشان میدهد با کاهش نرخ تأمین سرمایه که در اواسط ژوییه (تیر) شاهد آن بودیم، قراردادهای آتی منتهی به سپتامبر (شهریور) بایننس کوین با ۵ درصد تخفیف نسبت به قیمت آنی به ثبت رسیده است. با این حال وضعیت قراردادهای آتی سهماهه در هفتههای اخیر خنثی بوده که نشاندهنده احساسات خنثی و تا حدی نزولی معاملهگران حرفهای است.

شاخصهای مربوط به معاملات مشتقه هیچ نشانهای از احساسات صعودی سرمایهگذاران ندارد. علاوه بر این کاملاً مشخص است که سرمایهگذاران خرد و نهنگهای بازار کمتر روی شکسته شدن مقاومت ۴۵۰ دلاری بایننس کوین در کوتاهمدت حساب باز میکنند.

[ad_2]

لینک منبع

رشد هر کسب و کاری دست یافتنی است، شروع با یک قدم به جلو … دیتکو همراه شماست.